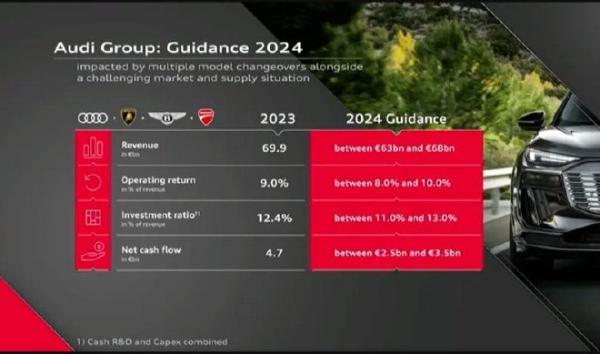

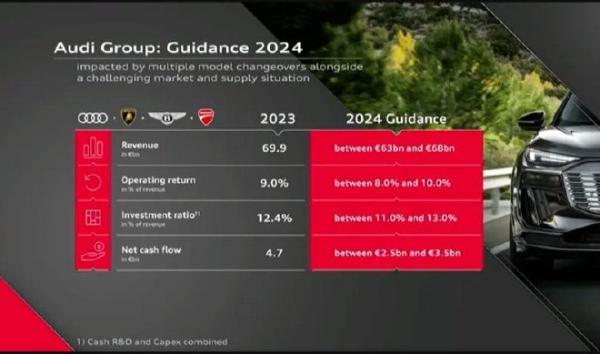

3月19日,“奥迪集团”在官网低调公布了2023年财报。相对2022年,利润和利润率都出现了下滑。2023年,“奥迪集团”营收699亿欧元,同比增13.1%;营业利润63亿欧元,销售回报率9.0%(2022年为12.2%),同比跌17%。净现金流47亿欧元,2022年为48亿欧元。

奥迪发布2023财报,2024的中国市场依旧苦涩

集团内部的奥迪之位

在某种程度上,“奥迪集团”的业绩掩盖了奥迪品牌更大的滑坡。奥迪集团包含奥迪、宾利、兰博坚尼和杜卡迪摩托车。

2023年宾利交付1.36万辆,营收29.3829.38亿欧元,销售利润5.89亿欧元,销售回报率为20.1%,略高于20%的战略目标。

兰博基尼2023年首次突破交付万辆大关,较2022年增加912辆跑车和SUV。其营收增加12.1%,达26.63亿欧元;销售利润7.23亿欧元,销售回报率达27.2%,创下了历史新高。

杜卡迪交付量达 58,224 辆,创下了历史第三的佳绩,营业利润1.12亿欧元,同比增2.3%,销售利润率为10.5%。

奥迪发布2023财报,2024的中国市场依旧苦涩

既然其余三个牌子营业利润率都超过9.0%这个平均数,而且产品单价越高的品牌,回报率也越高。那么,奥迪品牌自身利润下滑不难判断。

相比奥迪,BBA成员奔驰和宝马,息税前利润率都要略高——奔驰营业利润率12.8%,宝马利润率9.9%,看似和奥迪相差不足一个百分点。不过宝马解释称,由于华晨宝马整合,带来的基期较高。

不能忽视的是,奥迪是大众旗下子品牌,虽然理论上大众作为集团可以赋能奥迪,但从两任掌舵人(迪斯到奥博穆)的战略能够看到,奥迪需要更服从于大众战略,并受到多一级的行政约束。

譬如,迪斯在任之时,2021年抛弃Mobileye与高通合作。在全新的SSP平台(大众统一架构)上采用高通芯片。而基于PPE平台第一款车保时捷Macan,则采用高通Flex芯片,集成智驾、泊车辅助、车机和驾驶员监控系统。

奥博穆主持下的大众,又把烧饼翻回来。2024年3月,大众与Mobileye联合宣布,将后者的辅助驾驶技术引入奥迪、宾利、保时捷等品牌。理由则是——“对Mobileye强大的成本价值主张的明确认可”。换而言之,Mobileye报价更便宜。

中国“以价换量”

2023年,奥迪品牌全球交付189.5万辆车,其中欧洲交付75.5万辆新车,同比增长19%;美国交付23.5万辆,同比增长21%。而中国交付72.9万辆,同比增13.5%,多交付了10万辆,但中国的财务收益却下滑超过20%。

舆论遍布,奥迪在中国选择“以价换量”,即为了保障中国市场的份额,不惜大幅让渡利润(正负相抵超过30%)。对于2024年的市场,奥迪自己预测营收将在630亿至680亿欧元之间,营业利润率在8%到10%之间,这是预判市场环境将变得更严苛,需要更努力地拼价格战,更不赚钱。

中国市场利润跌这么多,相当于用其他两个主要市场的收益补贴中国市场。奥迪将中国称为“第二故乡”,明显低估了。中国无疑是奥迪全球必保的市场。

奥迪发布2023财报,2024的中国市场依旧苦涩

奥迪发布2023财报,2024的中国市场依旧苦涩

2023年,奥迪尽管在中国“上了刺刀”,冲杀价格白刃战,但欧洲市场仍超越中国市场,成为奥迪第一大市场。这种情况下,奥迪仍然坚持中国业务为全球运营基石。按照奥迪CEO高德诺的话说,就是以中国消费者为核心、以本土创新为驱动,以市场专属车型为抓手,强化在华发展。值得一提的是,奥迪所称的本土,是中国而非德国。

大众集团掌舵人奥博穆有两个广为人知的论断。其一,在去年慕尼黑车展上,奥博穆表示大众的“十点行动”计划核心,就是聚焦中国业务。“中国已经成大众集团的‘健身中心”,只有在中国,才有望紧跟市场发展趋势,保持竞争力。

其二,在去年6月说,奥博穆说,“目前奥迪落后于竞争对手,尤其是在电动汽车方面”。当然,这也是欲扬先抑的修辞手法。他随后许诺称,2024年将开始推出新产品,给奥迪品牌带来巨大机遇。

迟到的新品推出

所谓的新产品,实际就是奥迪的Q6 e-tron,这是奥迪基于PPE平台的首款车,也是大众集团第二款PPE产品(第一款是保时捷电动Macan)。好消息是奥博穆视为杀手锏的这款车即将亮相,坏消息是2025年早期才会交付。

事实上,在上任掌舵人迪斯彼时的时间表上,这款车应该在2022年上市。

2018年,大众发布了MEB平台,奥迪拿出了“急就章”—— 基于MLB evo平台的奥迪e-tron,也就是后来舆论诟病的“油改电”。

而2019年保时捷推出了J1平台的Taycan(配置|询价),尽管还有少许油车的影子(保留了4种直流电压),但作为全球首款800V快充车型,创新性还是不容置疑的。

但是PPE和SSP都在延宕。这让大众全面地、不留尾巴地转向新能源战略,充满了遗憾。

奥迪发布2023财报,2024的中国市场依旧苦涩

Q6 e-tron,相对第一代e-tron,整体系统性能提升1/3,整车单位能耗降低30%,驱动单元成本降低15%。150KW/800V快充、WLTP续航625公里,电池包100度,功率285KW。四驱配置,空悬、行驶质感据说不错。

如果2022年拿出来,不考虑智驾因素,绝对是主流配置。就算单看产品力,不纳入品牌因素,也不会输给蔚来等新势力对手。

但是,同样一款车,2025年交付到用户手里,就有点“山盟虽在,锦书难托”的错付感。

有非正式消息称,这款车要装备华为智驾软件,这非常让人看不懂。因为大众与地平线去年成立了合资公司,声称打造“智驾合资天花板”。地平线是一家芯片+工具链供应商,大众拥有CARIAD公司,软硬设计能力齐全。突然让华为充当供应商(大概率是HI模式),无论华为是否提供“整体智能解决方案”(从激光传感器到算力芯片再到软件),都意味着和地平线的合作成果,奥迪已经等不及了。

更让人无法想象的是——华为智驾方案如何在地平线算力硬件和开发环境下设计和运作?

被磨损的排他性定价权

奥迪声称,奥迪中国研发中心已成为了奥迪在德国总部外最大的、具备端到端开发能力的研发实体,拥有超过90%的本土研发人才。结果是Q6 e-tron加长了轴距,变成Q6L e-tron, 新瓶里装的还是旧酒。有上汽奥迪Q6的前车之鉴,如今很难让人有信心。

不过,奥迪研发董事何立傅表示,“我们非常清楚中国客户对奥迪的期待是什么”。

他说,奥迪将重点放在智能座舱、创新显示概念、智能语音系统、数字互联服务等技术上。“奥迪在华产品,传承燃油车时代DNA,还将有中国专属的数字生态系统,拥有本土化的配置和功能。”

看似既兼容了老客户的消费习惯和认知体系,又对新客户卖力营销数字化技术。而BBA的挑战者们,无不表示自己是旧时代的颠覆力量。从掀桌子到揭天花板,都是暴力拆迁的路子。觉得不如此就不足以树立革命者形象。

奥迪发布2023财报,2024的中国市场依旧苦涩

中国这么大纵深的市场里,用户多样性是一个事实。但作为一线豪华品牌,只满足小众需求是远远不够的。

根据中汽协数据,2024年1-2月,不区分动力源,SUV排名前10的企业当中,华晨宝马和赛力斯,是唯二入榜的豪华品牌(问界倾向于不将自己定位为豪华品牌)。1-2月,新能源30万-35万,35万-40万两个区间,销量分别增长96.3%和20.6%。而合资品牌在高端新能源市场上,表现都比较边缘化,BBA也同样如此。

而Q6L e-tron 的价格,高德诺说“我们会为它制定一个有竞争力的市场价格。”这意味着起价不会超过35万。如果明年早些时候竞争的局面进一步激烈化,这个价格可能还得下调。就像小米SU7现在定价比较难受一样。

不同的是,SU7本月末就会开始交付,不确定因素已经很少。而Q6L e-tron则需要接近1年,这么长时间的市场走向很难把握。奥迪在中国已经不再是享有排他性定价权的品牌了,这一点甚至远远落后于奔驰和宝马,后两者在燃油车上还保留了一些蒙眼定价的权限(虽然当下也磨损不少)。

3月份,宝马、奥迪、大众等跨国品牌密集发布2023财报。大家共同的基调,是全球业务规模更大了,也更赚钱了,同样的困境都是唯独在中国苦战。于奥迪而言,全球交付上涨了,但全球利润却反向受挫,这未必反映奥迪在华受到挑战比其他跨国品牌更大,但是,

奥迪寄望于2025年形成战略反攻势头,这也意味着2024年仍然是新能源“过渡之年”。但这个意味,注定相比已经有细列电动产品的宝马和奔驰而言,“奥迪的2024年过渡得会比较纠结且折磨。”

https://auto.sina.com.cn/news/2024-03-22/detail-inapfafq4900788.shtml?c=spr_auto_trackid_4d7d188c9b7a61c4&oaid=00102

奥迪发布2023财报,2024的中国市场依旧苦涩

集团内部的奥迪之位

在某种程度上,“奥迪集团”的业绩掩盖了奥迪品牌更大的滑坡。奥迪集团包含奥迪、宾利、兰博坚尼和杜卡迪摩托车。

2023年宾利交付1.36万辆,营收29.3829.38亿欧元,销售利润5.89亿欧元,销售回报率为20.1%,略高于20%的战略目标。

兰博基尼2023年首次突破交付万辆大关,较2022年增加912辆跑车和SUV。其营收增加12.1%,达26.63亿欧元;销售利润7.23亿欧元,销售回报率达27.2%,创下了历史新高。

杜卡迪交付量达 58,224 辆,创下了历史第三的佳绩,营业利润1.12亿欧元,同比增2.3%,销售利润率为10.5%。

奥迪发布2023财报,2024的中国市场依旧苦涩

既然其余三个牌子营业利润率都超过9.0%这个平均数,而且产品单价越高的品牌,回报率也越高。那么,奥迪品牌自身利润下滑不难判断。

相比奥迪,BBA成员奔驰和宝马,息税前利润率都要略高——奔驰营业利润率12.8%,宝马利润率9.9%,看似和奥迪相差不足一个百分点。不过宝马解释称,由于华晨宝马整合,带来的基期较高。

不能忽视的是,奥迪是大众旗下子品牌,虽然理论上大众作为集团可以赋能奥迪,但从两任掌舵人(迪斯到奥博穆)的战略能够看到,奥迪需要更服从于大众战略,并受到多一级的行政约束。

譬如,迪斯在任之时,2021年抛弃Mobileye与高通合作。在全新的SSP平台(大众统一架构)上采用高通芯片。而基于PPE平台第一款车保时捷Macan,则采用高通Flex芯片,集成智驾、泊车辅助、车机和驾驶员监控系统。

奥博穆主持下的大众,又把烧饼翻回来。2024年3月,大众与Mobileye联合宣布,将后者的辅助驾驶技术引入奥迪、宾利、保时捷等品牌。理由则是——“对Mobileye强大的成本价值主张的明确认可”。换而言之,Mobileye报价更便宜。

中国“以价换量”

2023年,奥迪品牌全球交付189.5万辆车,其中欧洲交付75.5万辆新车,同比增长19%;美国交付23.5万辆,同比增长21%。而中国交付72.9万辆,同比增13.5%,多交付了10万辆,但中国的财务收益却下滑超过20%。

舆论遍布,奥迪在中国选择“以价换量”,即为了保障中国市场的份额,不惜大幅让渡利润(正负相抵超过30%)。对于2024年的市场,奥迪自己预测营收将在630亿至680亿欧元之间,营业利润率在8%到10%之间,这是预判市场环境将变得更严苛,需要更努力地拼价格战,更不赚钱。

中国市场利润跌这么多,相当于用其他两个主要市场的收益补贴中国市场。奥迪将中国称为“第二故乡”,明显低估了。中国无疑是奥迪全球必保的市场。

奥迪发布2023财报,2024的中国市场依旧苦涩

奥迪发布2023财报,2024的中国市场依旧苦涩2023年,奥迪尽管在中国“上了刺刀”,冲杀价格白刃战,但欧洲市场仍超越中国市场,成为奥迪第一大市场。这种情况下,奥迪仍然坚持中国业务为全球运营基石。按照奥迪CEO高德诺的话说,就是以中国消费者为核心、以本土创新为驱动,以市场专属车型为抓手,强化在华发展。值得一提的是,奥迪所称的本土,是中国而非德国。

大众集团掌舵人奥博穆有两个广为人知的论断。其一,在去年慕尼黑车展上,奥博穆表示大众的“十点行动”计划核心,就是聚焦中国业务。“中国已经成大众集团的‘健身中心”,只有在中国,才有望紧跟市场发展趋势,保持竞争力。

其二,在去年6月说,奥博穆说,“目前奥迪落后于竞争对手,尤其是在电动汽车方面”。当然,这也是欲扬先抑的修辞手法。他随后许诺称,2024年将开始推出新产品,给奥迪品牌带来巨大机遇。

迟到的新品推出

所谓的新产品,实际就是奥迪的Q6 e-tron,这是奥迪基于PPE平台的首款车,也是大众集团第二款PPE产品(第一款是保时捷电动Macan)。好消息是奥博穆视为杀手锏的这款车即将亮相,坏消息是2025年早期才会交付。

事实上,在上任掌舵人迪斯彼时的时间表上,这款车应该在2022年上市。

2018年,大众发布了MEB平台,奥迪拿出了“急就章”—— 基于MLB evo平台的奥迪e-tron,也就是后来舆论诟病的“油改电”。

而2019年保时捷推出了J1平台的Taycan(配置|询价),尽管还有少许油车的影子(保留了4种直流电压),但作为全球首款800V快充车型,创新性还是不容置疑的。

但是PPE和SSP都在延宕。这让大众全面地、不留尾巴地转向新能源战略,充满了遗憾。

奥迪发布2023财报,2024的中国市场依旧苦涩

Q6 e-tron,相对第一代e-tron,整体系统性能提升1/3,整车单位能耗降低30%,驱动单元成本降低15%。150KW/800V快充、WLTP续航625公里,电池包100度,功率285KW。四驱配置,空悬、行驶质感据说不错。

如果2022年拿出来,不考虑智驾因素,绝对是主流配置。就算单看产品力,不纳入品牌因素,也不会输给蔚来等新势力对手。

但是,同样一款车,2025年交付到用户手里,就有点“山盟虽在,锦书难托”的错付感。

有非正式消息称,这款车要装备华为智驾软件,这非常让人看不懂。因为大众与地平线去年成立了合资公司,声称打造“智驾合资天花板”。地平线是一家芯片+工具链供应商,大众拥有CARIAD公司,软硬设计能力齐全。突然让华为充当供应商(大概率是HI模式),无论华为是否提供“整体智能解决方案”(从激光传感器到算力芯片再到软件),都意味着和地平线的合作成果,奥迪已经等不及了。

更让人无法想象的是——华为智驾方案如何在地平线算力硬件和开发环境下设计和运作?

被磨损的排他性定价权

奥迪声称,奥迪中国研发中心已成为了奥迪在德国总部外最大的、具备端到端开发能力的研发实体,拥有超过90%的本土研发人才。结果是Q6 e-tron加长了轴距,变成Q6L e-tron, 新瓶里装的还是旧酒。有上汽奥迪Q6的前车之鉴,如今很难让人有信心。

不过,奥迪研发董事何立傅表示,“我们非常清楚中国客户对奥迪的期待是什么”。

他说,奥迪将重点放在智能座舱、创新显示概念、智能语音系统、数字互联服务等技术上。“奥迪在华产品,传承燃油车时代DNA,还将有中国专属的数字生态系统,拥有本土化的配置和功能。”

看似既兼容了老客户的消费习惯和认知体系,又对新客户卖力营销数字化技术。而BBA的挑战者们,无不表示自己是旧时代的颠覆力量。从掀桌子到揭天花板,都是暴力拆迁的路子。觉得不如此就不足以树立革命者形象。

奥迪发布2023财报,2024的中国市场依旧苦涩

中国这么大纵深的市场里,用户多样性是一个事实。但作为一线豪华品牌,只满足小众需求是远远不够的。

根据中汽协数据,2024年1-2月,不区分动力源,SUV排名前10的企业当中,华晨宝马和赛力斯,是唯二入榜的豪华品牌(问界倾向于不将自己定位为豪华品牌)。1-2月,新能源30万-35万,35万-40万两个区间,销量分别增长96.3%和20.6%。而合资品牌在高端新能源市场上,表现都比较边缘化,BBA也同样如此。

而Q6L e-tron 的价格,高德诺说“我们会为它制定一个有竞争力的市场价格。”这意味着起价不会超过35万。如果明年早些时候竞争的局面进一步激烈化,这个价格可能还得下调。就像小米SU7现在定价比较难受一样。

不同的是,SU7本月末就会开始交付,不确定因素已经很少。而Q6L e-tron则需要接近1年,这么长时间的市场走向很难把握。奥迪在中国已经不再是享有排他性定价权的品牌了,这一点甚至远远落后于奔驰和宝马,后两者在燃油车上还保留了一些蒙眼定价的权限(虽然当下也磨损不少)。

3月份,宝马、奥迪、大众等跨国品牌密集发布2023财报。大家共同的基调,是全球业务规模更大了,也更赚钱了,同样的困境都是唯独在中国苦战。于奥迪而言,全球交付上涨了,但全球利润却反向受挫,这未必反映奥迪在华受到挑战比其他跨国品牌更大,但是,

奥迪寄望于2025年形成战略反攻势头,这也意味着2024年仍然是新能源“过渡之年”。但这个意味,注定相比已经有细列电动产品的宝马和奔驰而言,“奥迪的2024年过渡得会比较纠结且折磨。”

https://auto.sina.com.cn/news/2024-03-22/detail-inapfafq4900788.shtml?c=spr_auto_trackid_4d7d188c9b7a61c4&oaid=00102